Declarațiile președintelui Igor Dodon ca martor și nu ca bănuit au devenit temei pentru a refuza inițierea urmăririi penale în dosarul despre finanțarea ilegală a Partidului Socialiștilor. Dosarul era instrumentat de Procuratura Anticorupție condusă de Viorel Morari. Mai târziu, Morari a remarcat: el a considerat ilegală audierea lui Dodon în calitate de martor în acest caz, care a fost gestionat de unul dintre subalternii săi. Despre aceasta se relatează într-un document semnat de Morari în luna noiembrie 2019, care a ajuns la dispoziția NM.

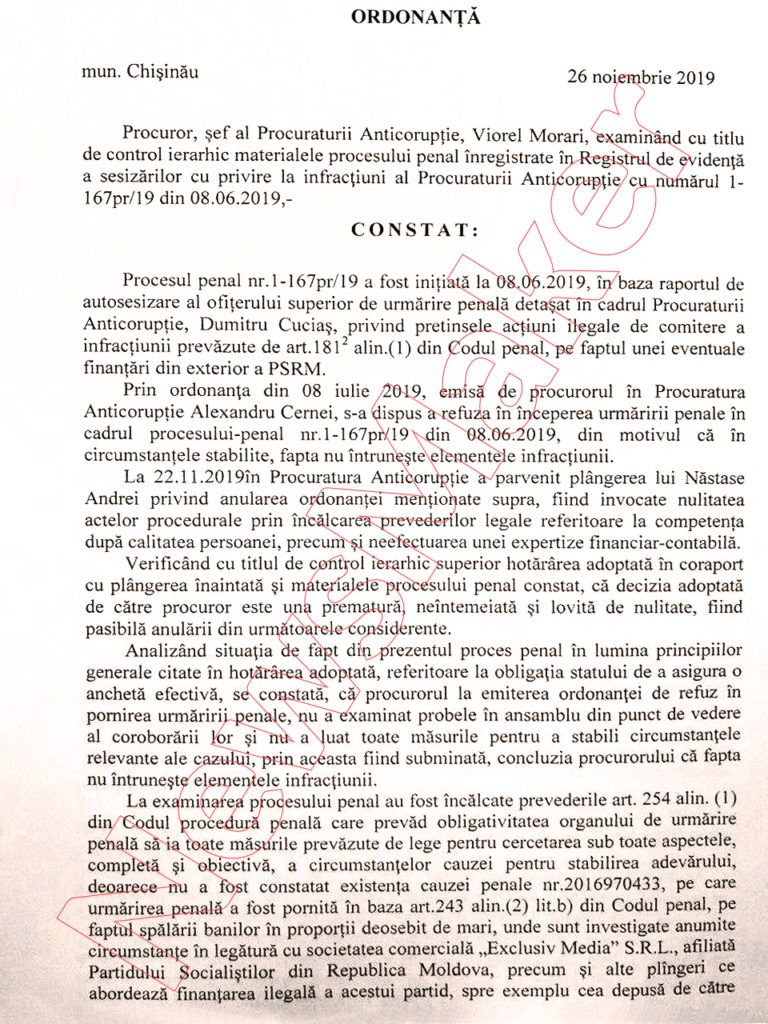

Morari a semnat la 26 noiembrie 2019 o ordonanță care a ajuns la dispoziția NM. În acest document, șeful de atunci al Procuraturii Anticorupție comunică faptul că la 8 iulie 2019, procurorul Alexandru Cernei, subalternul său, a refuzat să inițieze urmărirea penală în dosarul despre eventuala finanțare din exterior a Partidului Socialiștilor, din cauza că fapta nu întrunește elementele infracțiunii.

El indică asupra faptului că la 22 noiembrie 2019, la Procuratura Anticorupție a parvenit o plângere de la Andrei Năstase, care a cerut anularea dispoziției lui Cernei și a indicat asupra încălcărilor comise de procuror. După declarația lui Năstase, la indicația lui Dumitru Robu, care pe atunci asigura interimatul procurorului general, la Procuratura Anticorupție s-au efectuat verificări și s-au studiat din nou materialele cu privire la finanțarea ilegală a PSRM.

„Verificările au depistat faptul că procurorul a luat o decizie prematură, neîntemiată, care poate fi anulată. La emiterea ordonanței de refuz în pornirea urmăririi penale, procurorul nu a examinat probele în ansamblu din punct de vedere al coroborârii lor și nu a luat toate măsurile pentru a stabili toate circumstanțele relevante ale cazului, prin aceasta fiind subminată concluzia procurorului că fapta nu întrunește elementele infracțiunii”, scrie Morari.

El menționează că Cernei a încălcat prevederile articolului 254 alin. (1) din Codul de procedură penală, care prevăd obligativitatea organului de urmărire penală să ia toate măsurile prevăzute de lege pentru cercetarea sub toate aspectele, completă și obiectivă, a circumstanțelor cauzei pentru stabilirea adevărului.

Astfel, scrie Morari, Cernei nu a indicat existența cauzei penale pe care urmărirea penală a fost pornită pe faptul spălării de bani în proporții deosebit de mari, „unde sunt investigate anumite circumstanțe în legătură cu „Exclusiv Media”, companie afiliată PSRM”. La fel, Morari afirmă că Cernei nu a indicat și alte plângeri ce abordează finanțarea ilegală a PSRM. Spre exemplu, cea depusă de către Dorin Chirtoacă la 21 octombrie 2019.

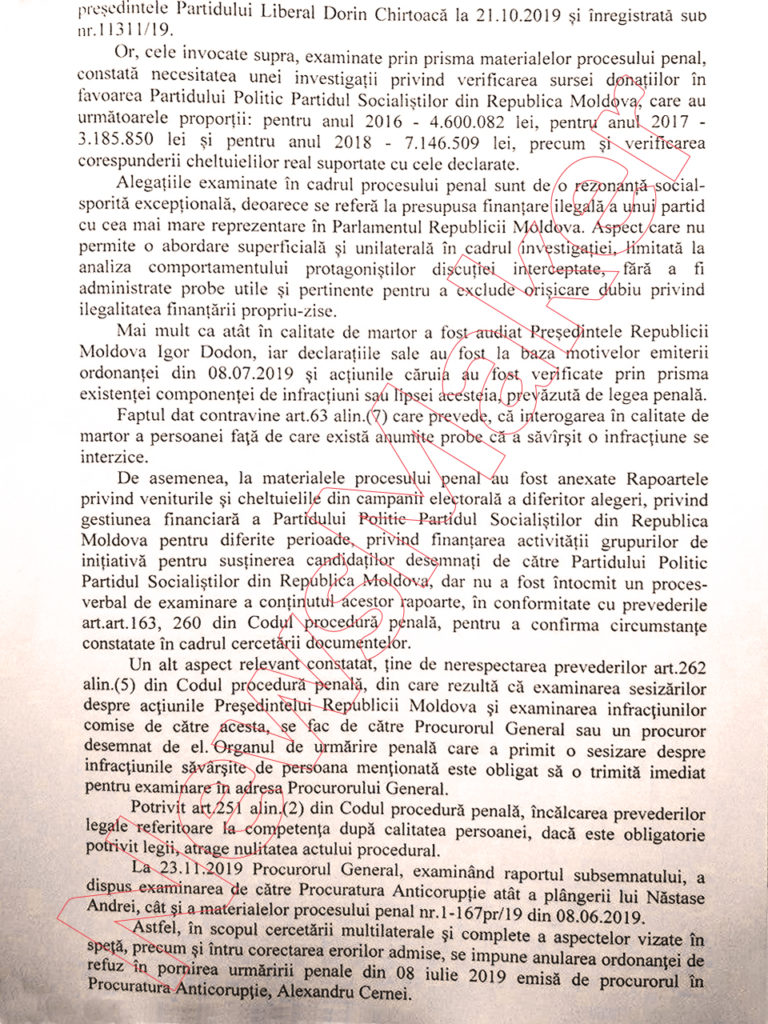

În această ordonanță, Morari a stabilit că este necesară o investigație privind verificarea sursei donațiilor în favoarea Partidului Socialiștilor din Republica Moldova în anul 2016 (4,6 milioane de lei), în 2017 (3,18 milioane de lei) și în 2018 (7,14 milioane de lei), precum și verificarea corespunderii cheltuieilor real suportate cu cele declarate.

În acest document, Morari mai menționează că Cernei l-a audiat pe președintele Igor Dodon în calitate de martor în acest caz. El subliniază că declarațiile lui Dodon stau la baza motivelor emiterii ordonanței care prevede refuzul de a începe urmărirea penală.

„Conform legii, interogarea în calitate de martor a persoanei față de care există anumite probe că a săvârșit o infracțiune se interzice”, scrie Morari. El menționează că Cernei nu a dat indicații de a verifica cheltuielile PSRM pentru campania electorală, deși rapoartele financiare au fost anexate la dosar.

Morari mai scrie că, potrivit legii, de investigațiile în care este vizat președintele trebuie să se ocupe procurorul general sau un procuror desemnat de el. Organul de urmărire penală care a primit o sesizare despre infracțiunile săvârșite de persoana menționată este obligat să o trimită imediat pentru examinare în adresa procurorului general. Din document reiese că acest lucru nu s-a făcut.

Astfel, după plângerile lui Năstase și indicațiile lui Robu în vederea verificărilor, Morari a dat indicații să fie anulată decizia lui Cernei cu privire la refuzul de a începe urmărirea penală. Menționăm că în document nu se arată dacă Morari a dat indicații de a iniția pedeapsa disciplinară a lui Cernei care, potrivit afirmațiilor sale, a încălcat prevederile Codului de procedură penală.

NM a încercat să afle de la Cernei, de ce el nu a încercat să investigheze eventuala finanțare ilegală a PSRM, însă procurorul nu a răspuns la apelurile reporterului NM.

La fel, NM s-a adresat după comentarii către președintele Igor Dodon. Însă la momentul publicării acestui articol, comentariul președintelui nu a venit.

Reamintim că în luna ianuarie 2020, Morari a fost arestat învinuit de abuz de serviciu și fals în acte publice. La 27 ianuarie, Procuratura Generală a anunțat că Morari este acuzat și de „amestec în înfăptuirea urmăririi penale”. La rândul său, Morari susține că este victimă a persecuției politice și motivează aceasta prin activitatea sa profesională.

Anterior, el a fost suspendat din funcția de șef al Procuraturii Anticorupție. Într-un interviu acordat pentru DW, publicat la 10 decembrie 2019, Morari a presupus că suspendarea sa și verificările de la Procuratura Anticorupție sunt o modalitate de a-l intimida din cauza investigațiilor în raport cu PSRM, în care sunt vizați deputați socialiști.