В период пандемии, кризиса и экономических потрясений как никогда важно правильно распоряжаться и управлять своими финансами. Но этому нас не учат ни в школе, ни в вузе. Поэтому нередко, заработав приличные деньги дома или за границей, но потеряв источник дохода, люди довольно быстро остаются ни с чем. NM предлагает вам пройти тест на финансовую грамотность и проверить, есть ли у вас шансы стать (и остаться, несмотря на кризис) обеспеченным человеком.

Первый крупный математик средневековой Европы Фибоначчи сформулировал лаконичное правило, которое показывает ценность времени в процессе зарабатывания денег — «сумма, полученная сегодня, всегда больше той же суммы, полученной...». Когда?

Великий математик сравнивал сегодня и завтра, призывая не останавливаться в развитии, в том числе финансовом. Сегодня разные «бизнес-тренеры» искажают смысл этой фразы Фибоначчи — он вовсе не говорил о том, что нужно упускать большую прибыль ради маленькой сиюминутной.

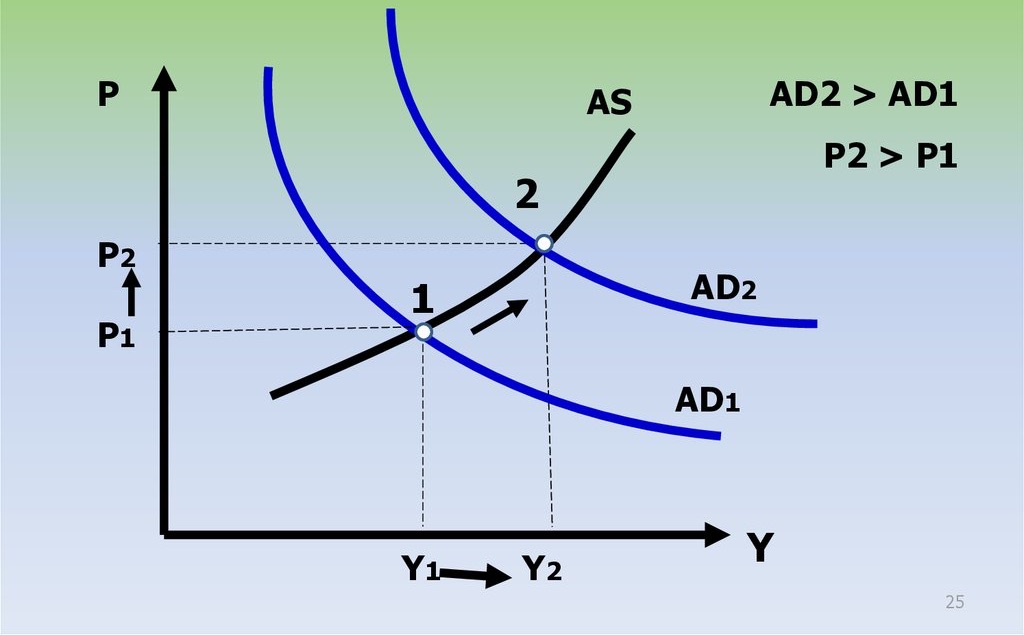

Инфляция — одно из базовых понятий финансовой грамотности. Как ее можно описать?

Инфляция измеряется стоимостью условной потребительской корзины: если ее стоимость выросла, например, на 5%, это и есть показатель инфляции. При этом цены на некоторые товары или услуги могут не повышаться или даже снижаться.

Еще один важный элемент финансовой грамотности — умение разделять активы (то, с помощью чего можно получать прибыль) и пассивы (то, что требует денег на использование или содержание). Что из перечисленного ниже относится к активам?

Только акции и ценные бумаги. С их помощью можно зарабатывать, и они не требуют денег на свое содержание, как, например, автомобиль. А расходами на содержание любых денег будет неминуемо растущая инфляция.

Вы решили положить деньги на депозитный счет в банке. Важно знать универсальное правило — чем гибче условия депозита, тем…

Тут логика простая: за удобство надо платить. Банк заинтересован в обороте ваших денег, и желательно, чтобы вы в этот период минимально воздействовали на депозит. Поэтому снижение процентной ставки — это компенсация за неудобства банка при пользовании вашим депозитом.

Вы поехали в путешествие и хотите побывать в нескольких странах с разными валютами. В какой форме лучше всего взять с собой деньги?

Дебетовая карта — это лучший выбор. Если, конечно, вы не едете в те места, где практически отсутствует интернет, а местная экономика архаична. Купить перед отъездом валюту других стран — идея неплохая, но реальность такова, что официально в Молдове вы просто не купите, например, турецкие лиры или белорусские рубли.

Вы решили взять кредит, чтобы купить, например, автомобиль. В какой валюте целесообразнее брать в долг?

Это еще одно фундаментальное правило финансовой грамотности. Брать кредит в валюте, которую вы покупаете, а не получаете регулярно, даже если он кажется сегодня выгодным, — плохая идея. Например, в России после обвала курса рубля держатели валютной ипотеки оказались в крайне тяжелой ситуации.

Вы выступили поручителем по кредиту. Что вам надо будет сделать, если ваш поручаемый не выплатит кредит в срок?

Да, в этом случае ваше положение незавидно, ведь все финансовые обязательства кредитуемого лягут на вас. Единственно, что может утешить, — после погашения кредита и связанных с ним выплат у вас будет законное право взыскать эти деньги с того, за кого вы поручились.

В случае банкротства молдавского банка, в котором у вас есть счет, на какую сумму компенсации вы можете рассчитывать?

С 1 января 2020 года в Молдове в случае банкротства банка государство гарантирует вкладчикам возврат 50 тыс. леев. До 1 января эта сумма составляла 20 тыс. леев. А еще в 2017 году была всего 6 тыс. леев

Банк, в котором вы арендовали банковскую ячейку, признали банкротом. Что будет с содержимым вашей ячейки?

Любое имущество клиента банка, хранящееся в банковской ячейке (если обладание таковым не нарушает молдавское законодательство), не является имуществом банка и при процедуре банкротства должно быть возвращено.

Вы думаете взять несколько кредитов в разных банках и опасаетесь, что не справитесь с их погашением. Как понять, хватит ли у вас для этого финансовых возможностей хотя бы в ближайшей перспективе?

До 40% всех доходов можно тратить на выплаты по кредитам, не более того. Чем выше этого порога сумма выплат, тем выше риск угодить в финансовую яму.

Поделись своими результатами: