Investițiile private devin o tendință în întreaga lume. În Moldova, acest fenomen ia amploare și astfel, mai mulți decid să devină investitori. Pentru aceasta nu este necesar să investești milioane, poți începe cu o sumă mică. În ultimii câțiva ani, crowdfunding-ul sau investițiile P2P au câștigat avânt, iar în țara noastră, acest tip de investiție este oferit de platforma fintech Fagura.com. Să analizăm prin ce diferă formele clasice de investiții, să le studiem avantajele și dezavantajele și să le comparăm cu investițiile P2P.

Depozite

Să începem cu clasicele – depozite bancare. Este probabil prima opțiune care ne vine imediat în minte când e vorba despre investiții. În Moldova, acesta este cel mai popular tip de investiție, deoarece este familiar și relativ simplu. Lucru confirmat și de statisticile bancare. În decembrie 2020, 46,3 miliarde de lei erau la depozite în moneda națională. Dintre acestea, 29,3 miliarde de lei sunt depozite ale persoanelor fizice. Cele mai multe dintre ele sunt depozite cu dobândă.

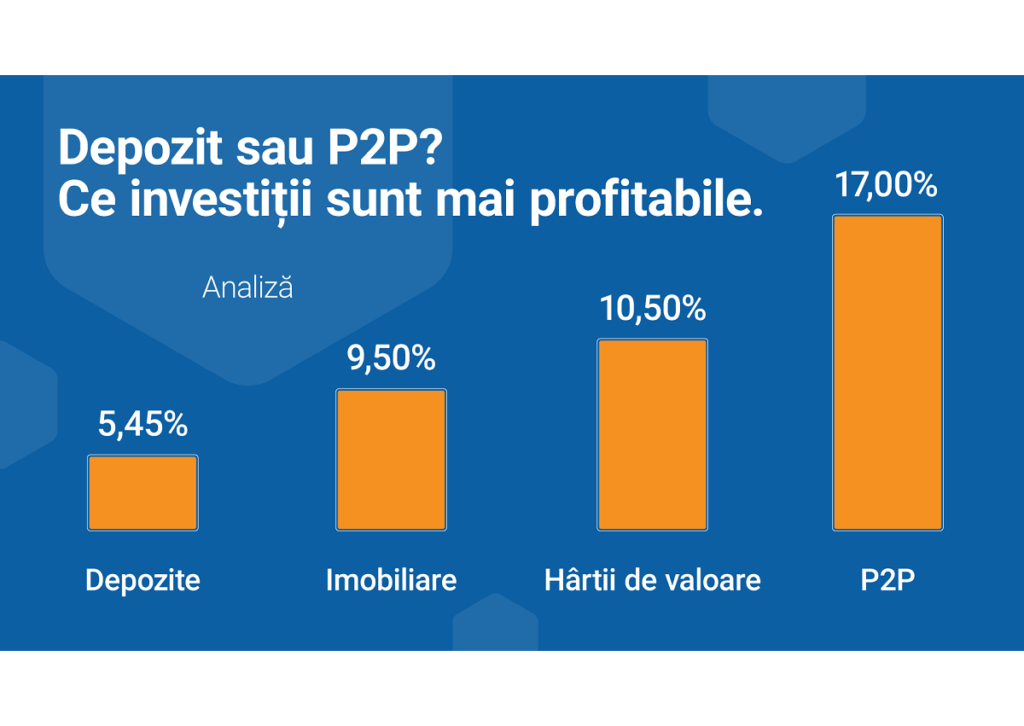

Pe parcursul anului, volumul tuturor depozitelor (de la persoane fizice și persoane juridice) a crescut cu 11,7% – constituind la 51,7 miliarde lei. Contribuțiile persoanelor fizice au crescut până la sfârșitul anului 2021 la 32,2 miliarde, cu aproape 3 miliarde lei mai mult decât în 2020. Rata medie la depozitele în lei a crescut și ea pe parcursul anului – cu o medie de 1-1,2 puncte procentuale, de la 3,81% la 4,97%. Conform celor mai recente date pentru ianuarie 2022, ratele au mai crescut ușor – până la 5,45%

Alte 38,4 miliarde de lei sunt păstrate în bănci sub formă de depozite în valută. Dintre acestea, 23,7 miliarde de lei sunt depozite ale persoanelor fizice. Pe parcursul anului, volumul acestora a crescut cu 2,2 miliarde lei. Rata medie la depozitele în valută pentru persoane fizice a scăzut ușor – de la 0,52% la 0,34% pe an. În luna ianuarie a acestui an, depozitele în valută au fost acceptate la 0,37% pe an.

Deci, care sunt avantajele depozitelor bancare?

- Siguranță. Aproape niciun risc

Moldova are un Fond Naţional de Garantare al Depozitelor. Conform legii, în cazul în care banca dă faliment, atunci cel puțin 50 de mii de lei vor fi returnați deponenților. După începerea procesului de lichidare a unei bănci falimentare, la vânzarea proprietăților sale sau la rambursarea creditelor, banii sunt returnați în primul rând persoanelor fizice – dacă aveau în conturi mai mult de 50 de mii de lei. Pentru a vă asigura și mai mult banii, puteți împărți suma în mai multe părți și deschide depozite la mai multe bănci, în condiții diferite.

- Accesibilitate pentru toată lumea

Orice cetățean al Republicii Moldova poate deschide un depozit bancar. Acum este posibil să faci o depunere și de la distanță, prin aplicația băncii. În unele cazuri ai nevoie de numai 100 de lei pentru a deschide un depozit.

Și care sunt dezavantajele?

- Randament scăzut nu te protejează împotriva inflației

Dacă deschizi un depozit de 1 000 de lei la cea mai mare dobândă oferită în bănci – 6,04% – pe o perioadă de unul până la doi ani, atunci până la sfârșitul primului an venitul tău nu va depăși 75 de lei. În anii obișnuiți, fără criză, acest lucru ți-ar putea salva banii de la inflație, deoarece sarcina principală a Băncii Naționale este să mențină inflația la 5%, +/- 1,5%.

Dar în perioada actuală, când inflația la sfârșitul anului 2021 a atins 14,7%, iar pentru 2022 se prognozează o medie de 18%, depozitele bancare nu numai că nu vor aduce venituri, dar se vor deprecia, parțial și din cauza inflației ridicate. Același lucru este valabil și pentru depozitele în valută. Cu o dobândă mai mică de unu la sută, un depozit de 500 de euro va deveni într-un an un depozit de 503 de euro. E greu să spunem că acesta este un venit.

- Nu ai acces la bani rapid

Peste 70% din depozitele bancare sunt depozite la termen, adică deschise pentru o anumită perioadă. Dacă retragi banii înainte de sfârșitul perioadei de depunere, poți pierde dobânda. Putem concluziona că depozitele bancare sunt fiabile, sigure, dar nu generează venituri, iar în ani de criză nu sunt ocolite de inflație, chiar și depozitele în valută.

Proprietățile imobiliare

Să trecem la imobiliare. Acest tip de investiție, la fel ca un depozit, este considerat a fi clasic. Principala diferență față de un depozit bancar este valoarea investiției. Pentru a cumpăra o proprietate, aveți nevoie de o sumă mai mare decât pentru a deschide un depozit. Există mai multe opțiuni pentru a investi în imobiliare: cumpărarea de proprietăți rezidențiale pentru revânzare, cumpărarea de proprietăți rezidențiale pentru închiriere, cumpărarea de proprietăți comerciale pentru revânzare și cumpărarea de proprietăți comerciale pentru închiriere.

Avantajele investiției în imobiliare

- Este destul de simplu

Pentru a cumpăra o proprietate nu este necesar să aveți cunoștințe financiare. În plus, puteți contacta un agent imobiliar care vă va ajuta să cumpărați un apartament sau o clădire potrivită.

- Capital de încredere

Cumpărarea unei proprietăți a fost întotdeauna cel mai conservator mod de a economisi banii. Locuința achiziționată este un bun de nezdruncinat, care va rămâne la cumpărător, indiferent ce s-ar întâmpla. Mai ales dacă este asigurat.

Minusuri

- Randament scăzut

Să presupunem că ești gata să investești 25 de mii de euro în achiziționarea unui apartament, iar la revânzarea lui, în trei ani, vei avea un câștig de maxim 10-12% din costul inițial. Totodată, trebuie să ții cont că vei avea nevoie de timp și vei suporta costuri financiare suplimentare pentru executarea tranzacțiilor, căutarea unui cumpărător de imobil și, eventual, alte cheltuieli de întreținere. Venitul din închirierea locuințelor este, de asemenea, scăzut. Potrivit agențiilor imobiliare, randamentul din închirierea apartamentelor este de 7-8% anual.

- Există și riscuri

Una dintre cele mai populare modalități de a face bani pe imobiliare este cumpărarea unui apartament într-o clădire nouă aflată în construcție, pentru ca ulterior, în momentul dării în exploatare, apartamentul sa poată fi revândut. Aici venitul poate fi mai mare – de la 5 la 50 de mii de euro, în funcție de suma investită inițial. Dar, cu cât veniturile sunt mai mari, cu atât riscurile sunt mai mari. Aceasta este regula de bază a investitorului. Și în condițiile țării noastre, poți întâlni dezvoltatori fără scrupule: care fie întârzie mult finalizarea construcției (în cel mai bun caz), fie dispar cu banii deponenților (în cel mai rău caz).

- Lichiditate scăzută

Vânzarea unui apartament achiziționat la prețul de piață nu este întotdeauna ușoară. Uneori, nu găsești un cumpărător ani de zile. Circumstanțele se pot schimba în câțiva ani: lângă casă va apărea un șantier, o stradă întreagă va fi reparată sau o grădiniță sau o școală din apropiere va fi închisă. Acest lucru afectează mult prețul final al locuințelor.

- Imposibilitatea efectuării unei tranzacții de cumpărare – vânzare online

Cumpărarea unui imobil nu prevede încă posibilitatea înregistrării acestuia de la distanță: vizualizarea unui apartament/casa, mersul la notar, înscrierea la cadastru etc. Toate aceste etape necesită prezență fizică.

Hârtii de valoare (Titluri de Stat)

Investind în titluri de stat, împrumuți statul. Cu banii tăi, acesta poate dezvolta economia, poate crea noi locuri de muncă sau poate plăti pensii. Există două tipuri de titluri de stat – obligațiuni de trezorerie cu o scadență de până la un an și obligațiuni de stat cu o scadență de un an sau mai mult.

Dacă investești în bonuri de trezorerie, dobânda aferentă acestora și suma investită vor fi plătite la data scadenței. Poți investi în titluri de stat doar în moneda națională. La jumătatea lunii decembrie, ratele au variat de la 8,5% la 9,9%, iar până la 1 februarie – de la 8,9% la 11,2%.

Dacă investești în obligațiuni de stat, atunci poți primi dobândă pe acestea periodic (la fiecare șase luni) sub formă de cupoane. De exemplu, la sfârșitul lunii ianuarie, Ministerul Finanțelor a oferit obligațiuni de stat cu o scadență de 7 ani și o rată anuală de 10%. Cea mai mică rată a dobânzii pentru obligațiunile de stat pe doi ani – 7,12% pe an. Ratele hârtiilor de valoare se modifică în fiecare an în funcție de inflație și de rata de bază a Băncii Naționale. În anul de criză 2015, ratele la obligațiunile de stat au depășit 20%.

Principalii cumpărători de titluri de stat sunt băncile comerciale. Acestea, la rândul lor, devin brokeri pentru persoane fizice sau companii, care decid să cumpere titluri de stat. Poți cumpăra titluri de stat la licitațiile organizate de Banca Națională de mai multe ori pe lună.

Plusuri

- Fiabilitate maximă

De la crearea pieței titlurilor de stat, nu a existat niciun caz de răscumpărare prematură a titlurilor de stat sau de plată întârziată a dobânzilor asupra acestora.

- Lichiditate ridicată

Deoarece titlurile de stat sunt tranzacționate pe piața secundară, ele pot fi vândute acolo și poți primi banii imediat. În același timp, vei primi dobândă pentru fiecare zi în care titlurile de stat sunt în portofoliul tău.

- Rentabilitate medie

De obicei, ratele la titlurile de stat sunt mai mari decât la depozite, ceea ce înseamnă că șansele de a câștiga bani din inflație sunt mai mari. Când cumperi bonuri de trezorerie pe termen scurt, spre exemplu pentru un an, la o sumă mare (să zicem 100 de mii de lei) – vei câștiga cca 10 mii de lei.

Minusuri

- Complexitatea procesului de cumpărare

Pentru a cumpăra titluri de stat, trebuie să deschideți un cont de brokeraj la o bancă, să soliciți băncii informații despre termenii și condițiile de achiziție, să completezi o cerere, să depui suma în cont și să aștepți un mesaj de la bancă dacă cererea este acceptată. Ministerul Finanțelor promite de mai bine de un an că va simplifica procedura prin crearea unei platforme dedicate, prin care aproape oricine va putea cumpăra titluri de stat, însă până acum platforma este încă în dezvoltare.

- Profitul scade

Comisioanele bancare și alte comisioane de deservire îți pot consuma acea profitabilitate (cel puțin parțial): pentru deschiderea unui cont (30-50 lei), pentru încheierea unei tranzacții (până la 100 lei), pentru răscumpărarea titlurilor, pentru transferul de bani de la Banca Națională în contul tău bancar. (0,5% – 0,7%), pentru încasare (1%) etc. Diferite bănci au comisioane diferite: fie unul fix, de 28-45 de bani pentru un titlu în valoare de 100 de lei, fie egal cu 0,1% din valoarea tranzacției, dar nu mai puțin de 50 de lei pentru o operațiune de cumpărare a titlurilor de stat. De asemenea, nu uita că acum trebuie să plătești un impozit pe venitul din răscumpărarea titlurilor de stat de 12%.

Creditarea P2P

În Republica Moldova, acest tip de investiții a fost adus pe piață de fintech-ul Fagura.com. Ideea proiectului este că oamenii investesc bani în împrumuturi pentru cei care au nevoie de bani – ca și capital de lucru pentru companie, pentru diverse achiziții, pentru o călătorie de vis sau pentru lansarea unei afaceri etc. Din astfel de investiții, investitorii primesc venituri în medie de 15-17% (uneori și până la 20%) pe an în euro. Tot procesul – atât de investiții, cât și de creditare – are loc online. Suma minimă de investiție este de 25 de euro.

Site-ul Fagura.com are un calculator, care îți va calcula venitul aproximativ în funcție de valoarea investiției – de la 100 la 100 mii €, pe un termen – de la 12 la 36 de luni și în funcție de gradele de risc alese – de la A la G. Cu cât riscul este mai mare, cu atât rata dobânzii este mai mare pentru debitor și, în consecință, pentru investitor.

De asemenea, poți alege să investești automat (AutoInvest) sau să alegi manual creditele în care investești (manual Invest). Pentru investitorii începători, prima opțiune este potrivită. Nu există taxe suplimentare pentru opțiunea AutoInvest. Comisionul este unul standard pentru toți investitorii – 2% și se achita doar atunci când primești banii înapoi în cont de la împrumutați.

Când investești automat, poți selecta mai multe filtre. Este important doar să reții că, dacă selectezi criteriile prea stricte, poți aștepta prea mult timp pentru ca o cerere să se potrivească nevoilor tale.

Plusuri

- Randament ridicat

Randamentul din acest tip de investiții este incomparabil mai mare decât depozitele și este foarte posibil să rezistați chiar și la o inflație de 15%, deoarece investițiile se fac în euro, iar dobânda se percepe și în euro. În plus, acumularea veniturilor are loc sub formă de dobândă compusă, sau într-un mod simplu – „dobândă la dobândă”, care crește și mai mult profitul din investiție. De exemplu, dacă investești 1 000 de euro timp de 24 de luni, alegând un nivel mediu de risc, atunci venitul pentru doi ani va fi de cel puțin 149 de euro, iar în medie – 195 de euro. Comparativ cu un depozit în valută, profitul va fi de peste 30 de ori mai mare.

- Disponibilitate

Întregul proces de investiție – de la înregistrarea pe platformă până la investiția propriu-zisă durează nu mai mult de o zi. Și nu trebuie să mergi nicăieri. Procesul de înregistrare este online, urmând cele mai stricte reguli de identificare cu doi factori și de verificare a identității. Singura condiție este să ai un cont – fie într-o bancă, fie într-unul dintre portofelele electronice. Investiția este foarte ușoară și simplă – totul este detaliat și cât se poate de ușor de utilizat.

Minusuri

- Există riscuri

Investitorul de pe platformă poate alege împrumutatul pe care îl va credita (portret robot, depersonalizat). Fiecărui împrumutat i se atribuie un grad de risc în funcție de venit, istorie de credit și alte criterii. Dacă alegi grad de risc D, dobânda va fi mai mare – mai mult de 30%, dar atunci crește și riscul ca împrumutul în care ai investit bani să devină neperformant (să nu fie întors). Totodată, ponderea creditelor neperformante în Fagura este de 3-4%, în timp ce la bănci – 6-8%.

Fagura va implementa măsuri suplimentare pentru a asigura și mai mult investitorii: va fi creat un Fond de rezervă care va acoperi toate riscurile investitorilor în cazul debitorilor rău-platnici.

- Lichiditate medie

Banii investiți nu pot fi returnați în cont imediat. Fondurile revin în cont treptat, pe măsură ce împrumutatul întoarce ratele lunare (banii). Uneori acest lucru se întâmplă destul de repede: jumătate din banii investiți pot fi primiți în câteva luni și, de exemplu, investiți din nou. Alteori trebuie să așteptați până la sfârșitul perioadei de rambursare a creditului de către debitor.

Pentru a crește lichiditatea veniturilor, pe platformă va apărea o piață secundară până la sfârșitul lunii martie, unde investitorii își vor putea vinde investițiile dacă au nevoie urgentă de bani, iar apoi, când circumstanțele se vor îmbunătăți, vor putea reveni să investească.